BFH, Beschluss vom 25.5.2025 – IV S 10/23 NV: Der Anspruch auf rechtliches Gehör im Sinne von Art. 103 Abs. 1 des Grundgesetzes (GG) und § 96 Abs. 2 der […]

Weiterlesen

BFH, Beschluss vom 25.5.2025 – IV S 10/23 NV: Der Anspruch auf rechtliches Gehör im Sinne von Art. 103 Abs. 1 des Grundgesetzes (GG) und § 96 Abs. 2 der […]

Weiterlesen

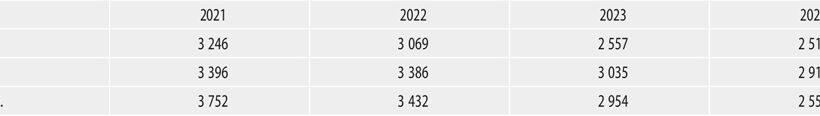

Das FG Münster hat seinen Jahresbericht für die Jahre 2023 und 2024 veröffentlicht. Mit Stand 31.12.2024 waren am FG 104 Mitarbeiterinnen und Mitarbeiter tätig, zum 31.12.2023 waren es 101. In beiden Jahren gehörten 47 Personen dem nichtrichterlichen Dienst an. Von diesen waren 2023 und 2024 keine Mitarbeiterinnen oder Mitarbeiter an andere Gerichte oder Behörden abgeordnet. …

Weiterlesen

Die Bundesregierung verweist in der Frage von etwaigen Steuererhöhungen zur Rückzahlung des 2022 eingerichteten Sondervermögens Bundeswehr und des nun geplanten Sondervermögens „Infrastruktur und Klimaneutralität“ (SVIK) auf den Haushaltsgesetzgeber. Dieser werde […]

Weiterlesen

BFH, Beschluss vom 3.7.2025 – VII B 46/24 1. NV: Die Mitwirkungspflicht (§ 76 Abs. 1 Satz 3 der Finanzgerichtsordnung) fordert von den Beteiligten, Beweisanträge nur zu bestimmten, substantiierten Tatsachenbehauptungen […]

Weiterlesen

BFH, Urteil vom 26.3.2025 – I R 4/24 (I R 80/12) 1. NV: Nach der Verschmelzung einer Personengesellschaft (hier: KG) auf eine Kapitalgesellschaft (hier: GmbH) erlischt die Befugnis der Personengesellschaft, […]

Weiterlesen

Die Europäische Kommission hat eine öffentliche Konsultation eingeleitet, um die Mehrwertsteuervorschriften für die Reise- und Tourismusbranche zu aktualisieren. Ziel ist es, veraltete Vorschriften zu beseitigen, die zu Marktverzerrungen in der […]

Weiterlesen

BFH, Urteil vom 8.4.2025 – VII R 4/24 NV: Ein elektronisches Dokument, das aus einem besonderen elektronischen Steuerberaterpostfach (beSt) versandt wird und nicht mit einer qualifizierten elektronischen Signatur versehen ist, […]

Weiterlesen

Mit dem am 18.7.2025 veröffentlichtem Beschluss hat die 3. Kammer des Ersten Senats des BVerfG finanzgerichtliche Entscheidungen aufgehoben, die die Pflicht zur Nutzung des besonderen elektronischen Steuerberaterpostfachs (beSt) zum Gegenstand […]

Weiterlesen

BFH, Beschluss vom 25.6.2025 – XI B 13/25 1. NV: Erklärt ein Prozessbevollmächtigter namens seines Mandanten, dass auf mündliche Verhandlung verzichtet wird, wird dieser Verzicht nicht durch eine spätere Mandatsniederlegung […]

Weiterlesen

Mit dem am 17.7.2025 veröffentlichtem Beschluss hat der Zweite Senat des BVerfG das Verfahren zu einer Richtervorlage des BFH eingestellt. Die Richtervorlage betraf mit der Regelung des § 50d Abs. […]

Weiterlesen