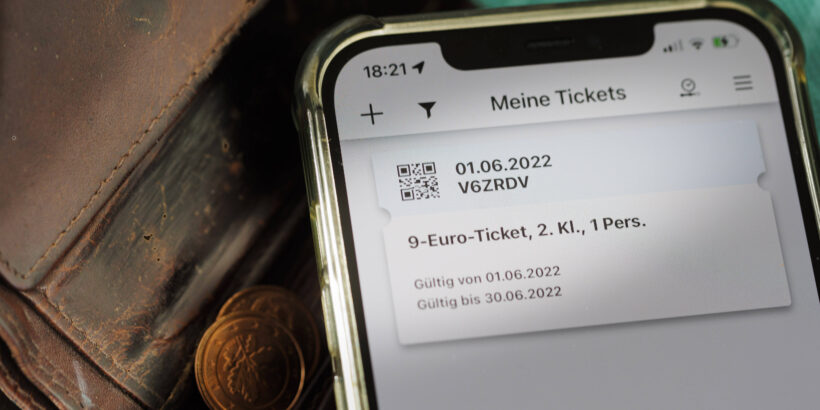

Nach Erörterung mit den obersten Finanzbehörden der Länder gelten für die lohnsteuerliche Behandlung von Zuschüssen des Arbeitgebers zu den Aufwendungen des Arbeitnehmers für den öffentlichen Personennahverkehr während der Gültigkeitsdauer des sog. 9-Euro-Tickets die folgenden Grundsätze:

Steuerbefreiung nach § 3 Nr. 15 EStG

Zuschüsse, die Arbeitgeber ihren Arbeitnehmern zusätzlich zum ohnehin geschuldeten Arbeitslohn zu deren Aufwendungen für Tickets für öffentliche Verkehrsmittel gewähren, sind hinsichtlich der Steuerbefreiung nach § 3 Nr. 15 EStG auf die Höhe der Aufwendungen des Arbeitnehmers beschränkt.

Für die Monate Juni, Juli und August 2022 wird es für die Anwendung des § 3 Nr. 15 EStG aus Vereinfachungsgründen nicht beanstandet, wenn Zuschüsse des Arbeitgebers die Aufwendungen des Arbeitnehmers für Tickets für öffentliche Verkehrsmittel im Kalendermonat übersteigen, soweit die Zuschüsse die Aufwendungen, bezogen auf das Kalenderjahr 2022, insgesamt nicht übersteigen (Jahresbetrachtung).

Werden, bezogen auf das Kalenderjahr 2022, insgesamt höhere Zuschüsse gezahlt, als der Arbeitnehmer Aufwendungen hatte, ist der Differenzbetrag als steuerpflichtiger Arbeitslohn zu behandeln.

Arbeitgeberbescheinigung nach § 41b Abs. 1 S. 2 Nr. 6 EStG

Die nach § 3 Nr. 15 EStG steuerfreien Arbeitgeberleistungen mindern den nach § 9 Abs. 1 S. 3 Nr. 4 S. 2 EStG als Entfernungspauschale abziehbaren Betrag und sind vom Arbeitgeber zu bescheinigen (§ 41b Abs. 1 S. 2 Nr. 6 EStG). Bescheinigt werden müssen die gesamten nach § 3 Nr. 15 EStG steuerfreien Arbeitgeberzuschüsse im Kalenderjahr.

(Quelle: BMF-Schreiben vom 30.5.2022 – IV C 5 – S 2351/19/10002 :007)