Die hohen Inflationsraten der letzten zwei Jahre haben die Steuern und Abgaben auf Arbeit 2023 in den OECD-Ländern nach oben getrieben.

Die OECD-Studie Taxing Wages 2024 zeigt, dass die effektiven Steuersätze auf Arbeitseinkommen in den meisten OECD-Ländern gestiegen sind. Gemessen am Nettoeinkommen Alleinstehender ging dadurch der Durchschnittsverdienst in 21 von 38 OECD-Ländern zurück.

In den meisten Ländern war der Anstieg der Arbeitsbesteuerung hauptsächlich auf eine Zunahme der Einkommensteuer zurückzuführen. Weil die Inflation auf historisch hohem Niveau verharrte, sind die Reallöhne in 18 OECD-Ländern zurückgegangen, obwohl die Nominallöhne in 37 von 38 OECD-Ländern gestiegen sind. Da es in vielen OECD-Ländern keine automatische Inflationsanpassung des Steuersystems gibt, führt eine hohe Inflation tendenziell zu einer stärkeren Besteuerung der Beschäftigten, weil der Steuersatz mit höherem Einkommen steigt. Außerdem verlieren Steuererleichterungen und Transferleistungen an Kaufkraft.

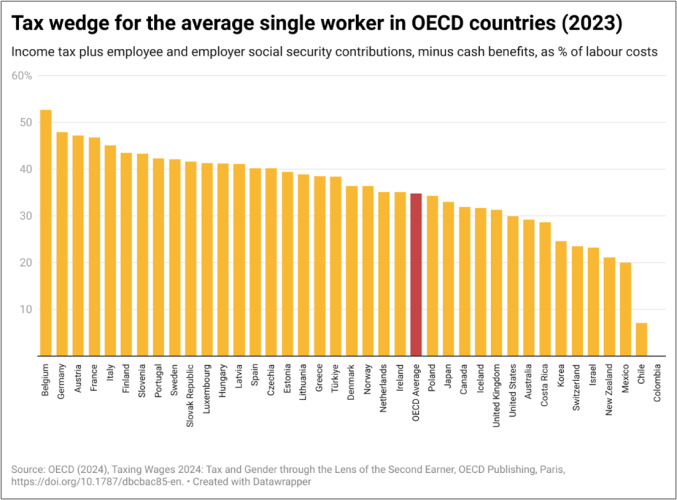

Im Fokus der neuen OECD-Studie steht der länderübergreifende Vergleich des Steuerkeils, der als die Summe der arbeitgeber- und arbeitnehmerseitigen Steuern und Abgaben auf Erwerbsarbeit abzüglich erhaltener Familienleistungen in Prozent der Gesamtarbeitskosten definiert ist. Insgesamt werden acht Haushaltstypen untersucht, die sich nach Einkommensniveau und Zusammensetzung unterscheiden.

Der Steuerkeil für Alleinstehende, die den Durchschnittsverdienst beziehen, reichte 2023 von 0 Prozent in Kolumbien bis 53 Prozent in Belgien. Im OECD-Durchschnitt betrug er 34,8 Prozent, ein Plus von 0,13 Prozentpunkten gegenüber 2022 und die zweite jährliche Zunahme in Folge.

Die diesjährige Ausgabe von Taxing Wages enthält ein Sonderkapitel, das untersucht, wie sich der Steuerkeil von Erstverdienenden und Zweitverdienenden unterscheidet. Analysiert werden insbesondere die Steuersätze von Zweitverdienenden in der Ehe, eine Gruppe mit einem Frauenanteil von mehr als 75 Prozent in fast allen OECD-Ländern. Der Studie zufolge haben Zweitverdienende in den meisten OECD-Ländern auf demselben Lohnniveau höhere effektive Steuersätze als alleinstehende Beschäftigte, wenngleich der Abstand in den letzten Jahren zurückgegangen ist.

Im OECD-Durchschnitt haben Zweitverdienende in einem Paarhaushalt ohne Kinder, die 67 Prozent des Durchschnittslohns verdienen, einen Steuerkeil von 34,0 Prozent. Alleinstehende Beschäftigte, die ebenfalls 67 Prozent des Durchschnittslohns verdienen, kommen auf 31,0 Prozent. Die steuerlichen Negativanreize für Zweitverdienende sind höher in Ländern, in denen die Besteuerung auf Haushaltsebene erfolgt oder Individualbesteuerung mit Steuervergünstigungen auf Haushaltsebene kombiniert wird.

Taxing Wages 2024 liefert die Datengrundlage für Ländervergleiche der Arbeitskosten und der Einkommenslage verschiedener Haushaltstypen nach Steuern und Transferleistungen. Die Studie analysiert die Einkommensteuern der Beschäftigten, Transferzahlungen für Beschäftigte und deren Familien sowie die von Arbeitnehmenden und Arbeitgebenden entrichteten Sozialversicherungsbeiträge und lohnsummenbezogene Steuern. Dies sind maßgebliche Kriterien für die Erwerbsbeteiligung und die Beschäftigungsentscheidungen von Arbeitskräften und Unternehmen.

Die Studie und Ländernotizen finden Sie unter: https://oe.cd/taxingwages